【香港高息ETF排名+指標分析】港股高股息ETF全面比較

- 2025年7月16日

- 讀畢需時 19 分鐘

已更新:2025年11月3日

高息ETF 即通過交易所交易基金買入一籃子高息股票,以派息率、業務穩定及波動較低為最明顯目標。投資者可通過高息ETF 獲得穩定現金流,甚至超越大盤指數的收益。根據高息ETF 追蹤指標不一,持股及行業分布亦有所不同,直接導致派息率表現不一。

香港高息ETF選擇及背景

Global X 恒生高股息率ETF (3110)

Global X 恒生高股息率ETF 由未來資產環球投資(香港)於2013年推出,旨在追蹤恒生高股息率指數,當中包括50隻香港上市的高收益股票表現,年化股息率為6.68%。

「恒生高股息率指數」從香港上市⼤型公司中挑選50隻股息率最⾼的股票,並剔除最近一年歷史波動率最高25%的股票。這些股票的價格波幅相對較低及於最近三個財政年度有持續派息記錄,包括中銀香港、中國宏橋集團、恒隆地產、電訊盈科、中國海洋石油、恒生銀行等等。

股票名稱:Global X 恒生高股息率ETF(代號:3110)

追蹤指數:恒生高股息率指數

成立時間:2013年6月11日

資產規模:截至2024年7月,約36億港元

分紅頻率:每半年派息(每年3月及9月)

派息率:過去一年派息率為6.94%

管理費:每年0.68%

中國平安CSI香港高息股ETF(3070)

中國平安CSI香港高息股ETF 由中國平安資產管理(香港)於2012年推出,旨在追蹤中證香港紅利指數,當中包括30隻香港市場日均總市值及日均成交金額排名前50%的高股息率股票,年化股息率為4.28%。

「中證香港紅利指數」從香港上市公司中挑選30隻股息率高、分紅比較穩定、具有一定流動性的股票,包括中國建設銀行(亞洲)、中國工商銀行(亞洲)、中國移動、中國石油等等。

股票名稱:中國平安CSI香港高息股ETF(代號:3070)

追蹤指數:中證香港紅利指數

成立時間:2012年2月15日

資產規模:截至2024年7月,約22億港元

分紅頻率:每半年派息(每年6月及12月)

派息率:過去一年派息率為4.28%

管理費:0.55%

全年常規開支:0.75%

恒生高息股30 指數ETF(3466)

恒生高息股30 指數ETF 由恒生投資管理於2025年推出,旨在追蹤恒生高息股30 指數,當中反映30隻基於恒生大中型股(可投資)指數裏的高股息率股票,年化股息率為1.69%(由於僅推出3個月,數字未能反映整個財政年度數據)。

「恒生高息股30 指數」從於恒生大中型股(可投資)指數中挑選價格波幅較少(剔除一年歷史波幅最高的 10% 證券)、流動性高、擁有最近連續三個財政年度的派息紀錄的高股息率股票,包括中遠海控、恒隆地產、領展房產基金、電訊盈科、中國石油等等。

股票名稱:恒生高息股30 指數ETF(代號:3466)

追蹤指數:恒生高息股30 指數

成立時間:2025年4月7日

資產規模:截至2025年7月,約17億港元

分紅頻率:每月派息

派息率:目前派息率為1.69%

管理費:0.55%

全年經常性開支比率:0.85%

博時國新港股通央企紅利指數ETF(3437)

博時國新港股通央企紅利指數ETF 由博時基金(國際)於2024年推出,旨在追蹤中證國新港股通央企紅利指數,當中反映50隻股息穩定、股息率高,隸屬於國資委的股票(中國央企)表現,年化股息率為7.4%。

「中證國新港股通央企紅利指數」從隸屬於國資委的股票中選取50隻中股息穩定、股息率高、在香港聯交所上市並可通過「港股通」買賣的股票,包括中國石油、中國移動、中遠海控、中國海洋石油、中國聯通等等。

股票名稱:博時國新港股通央企紅利指數ETF(代號:3437)

追蹤指數:中證國新港股通央企紅利指數

成立時間:2024年7月10日

資產規模:截至2025年7月,約1.6億港元

分紅頻率:每半年派息(每年4月及9月)

派息率:目前派息率為7.4%

管理費:0.5%

全年經常性開支比率:1.15%

富邦恒生滬深港(特選企業)高股息率ETF(3190)

富邦恒生滬深港(特選企業)高股息率ETF 由富邦基金管理(香港)於2022年推出,旨在追蹤恒生滬深港(特選企業)高股息率指數,當中反映30間在香港及/或中國內地上市並於中國內地、香港和澳門運作的高股息率公司之整體表現,年化派息率為5.6%。

「恒生滬深港(特選企業)高股息率指數」從恒生滬深港(特選企業)300指數中挑選30隻淨股息率最高的股票,這些股票的價格波幅相對較低且於最近三個財政年度有持續派息記錄。

股票名稱:富邦恒生滬深港(特選企業)高股息率ETF(代號:3190)

追蹤指數:恒生滬深港(特選企業)高股息率指數

成立時間:2022年7月8日

資產規模:截至2025年7月,約2億港元

分紅頻率:每年四次派息(每年3月、6月、9月及12月)

派息率:目前派息率為5.6%

管理費:0.6%

全年經常性開支比率:0.86%

香港高息ETF成份股、派息及歷史回報

Global X 恒生高股息率ETF (3110)成份股、派息及歷史回報

Global X 恒生高股息率ETF 成份股較大比例分布於金融股,其他行業則相對分散,值得留意 3110 涵蓋50隻股票,覆蓋較其他ETF廣。

按行業分布為39.71%金融、14.37%工業、10.32%公用事業、9.52%電訊、8.08%房地產、6.75%能源、6.14%必須消費品、2.25%原料及1.62%科技。

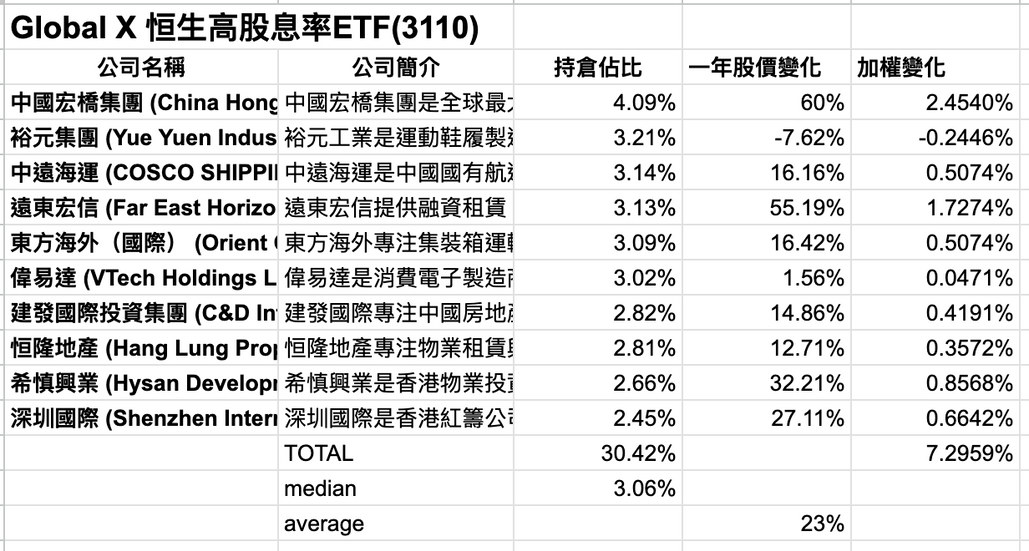

Global X 恒生高股息率ETF 頭十大持倉佔比為30.42%,持股如下:

Global X 恒生高股息率ETF 頭十大持倉(點擊打開)

公司名稱 | 公司簡介 | 持倉佔比 |

|---|---|---|

中國宏橋集團 (China Hongqiao Group Ltd) | 中國宏橋集團是全球最大的原鋁生產商之一,產品包括原鋁、合金錠和鋁母線,業務遍及中國及海外。從1990年代紡織業起家,現年產能超500萬噸,兼營鋁土礦貿易及金融租賃。 | 4.09% |

裕元集團 (Yue Yuen Industrial (Holdings) Limited) | 裕元工業是運動鞋履製造與零售的綜合平台,服務全球品牌,產品包括運動鞋、休閒鞋及鞋底,同時提供商業空間,推廣健康生活方式。 | 3.21% |

中遠海運 (COSCO SHIPPING Holdings Co., Ltd.) | 中遠海運是中國國有航運巨頭,2016年由兩大航運公司合併成立,提供集裝箱運輸及碼頭運營,擁有528艘船,運力328萬TEU,服務全球。 | 3.14% |

遠東宏信 (Far East Horizon Limited) | 遠東宏信提供融資租賃、商業保理及諮詢服務,兼營醫療設備貿易及船舶經紀,憑藉20多年租賃經驗,在設備及醫療運營領域領先。 | 3.13% |

東方海外(國際) (Orient Overseas (International) Limited) | 東方海外專注集裝箱運輸與物流,旗下OOCL為全球領先航運公司,服務覆蓋主要貿易航線,同時從事物業投資與開發,總部設於香港。 | 3.09% |

偉易達 (VTech Holdings Limited) | 偉易達是消費電子製造商,專注教育玩具及電話,產品包括VTech及LeapFrog品牌,銷往80多國,並提供合同製造服務,業務遍及全球。 | 3.02% |

建發國際投資集團 (C&D International Investment Group Ltd) | 建發國際專注中國房地產開發與管理,提供住宅、商業及物業管理服務,涵蓋建設及智能建築服務,總部設於香港灣仔。 | 2.82% |

恒隆地產 (Hang Lung Properties Limited) | 恒隆地產專注物業租賃與開發,擁有中港商業及住宅物業,包括「66」品牌豪華商場,成立於1949年,致力於可持續發展及社區聯繫。 | 2.81% |

希慎興業 (Hysan Development Company Limited) | 希慎興業是香港物業投資與管理公司,核心資產位於銅鑼灣「利園」,擁有450萬平方英尺物業,打造國際化智能社區。 | 2.66% |

深圳國際 (Shenzhen International Holdings Limited) | 深圳國際是香港紅籌公司,專注收費公路、物流、港口及環保業務,服務大灣區等地區,致力於成為智能運輸與物流領軍企業。 | 2.45% |

截至2025年7月9日,Global X 恒生高股息率ETF 累積回報(連同股息)如下:

1個月 | 3個月 | 6個月 | 1年 | 年初至今 | 推出至今 |

|---|---|---|---|---|---|

5.72% | 23.51% | 25.07% | 38.13% | 20.20% | 139.68% |

中國平安CSI香港高息股ETF(3070)

中國平安CSI香港高息股ETF(3070)成份股高度集中於金融服務及能源,兩者已佔74.13%。同時 3070 持股僅 30 隻,ETF 表現高度集中於個別行業及股票上。

按行業分布為48.36%金融服務、25.77%能源、15.69%電訊服務、4.63%工業、2.15%基礎材料、1.12%公用事業及0.31%房地產。

中國平安CSI香港高息股ETF(3070)頭十大持倉佔比為73.74%,持股如下:

中國平安CSI香港高息股ETF(3070)頭十大持倉(點擊打開)

公司名稱 | 公司簡介 | 持倉佔比 |

|---|---|---|

中國建設銀行 (0939.HK) | 作為全球第三大銀行,中國建設銀行擁有約13,629個國內分支機構及國際網絡,提供企業和個人金融服務。其在可持續金融和社會責任的承諾增強其在中國金融市場的競爭力,特別是在綠色金融領域的領導地位。 | 10.95% |

中國工商銀行 (2388.HK) | 全球資產規模最大的銀行,中國工商銀行以其廣泛客戶基礎和先進技術平台領先,提供多元金融產品。其品牌影響力和市場領導地位使其成為全球金融業的標杆。 | 10.47% |

中國銀行 (3988.HK) | 成立於1908年,中國銀行是中國銀行業改革的先驅,率先引入股份制和競爭機制。其整合銀行、保險和證券業務,全球31個國家和地區的網絡使其在國際金融中占據重要地位。 | 10.13% |

中國移動 (0941.HK) | 全球最大移動網絡運營商,擁有超10億用戶,中國移動在5G技術和網絡覆蓋方面領先。其多元化服務,包括寬帶和智能家居解決方案,鞏固其在中國數字化轉型中的領導地位。 | 9.65% |

中國海洋石油 (0883.HK) | 中國油氣行業巨頭,中國海洋石油利用國有背景和技術創新,專注於勘探與生產。其國際化擴張和多元化資產組合使其在全球能源市場中保持競爭力。 | 8.36% |

中國農業銀行 (1288.HK) | 全球第二大銀行,中國農業銀行專注於農業和鄉村發展,符合國家政策。其綠色金融承諾和3200萬零售客戶基礎為其可持續增長提供堅實支持。 | 6.18% |

中國石油 (0857.HK) | 亞洲最大油氣生產商,中國石油擁有多元化業務,涵蓋勘探、生產、煉油和銷售。其廣泛管道網絡和政府支持確保其在中國能源行業的領先地位。 | 5.41% |

交通銀行 (3328.HK) | 成立於1908年,交通銀行是中國銀行業改革的先驅,整合銀行、保險和證券業務。其悠久歷史和創新模式使其在金融行業中保持強大品牌信譽。 | 4.81% |

中國神華能源 (1088.HK) | 全球最大煤炭企業,中國神華能源整合煤炭開採、運輸和轉化業務。其自有鐵路和港口網絡降低成本,可持續發展目標提升其在能源轉型中的競爭力。 | 3.97% |

中國石油化工 (0386.HK) | 全球最大煉油企業,中國石油化工整合油氣全產業鏈,產品包括汽油、化工產品等。其研發投資和創新能力使其在全球石化行業保持領先地位。 | 3.81% |

截至2025年6月30日,中國平安CSI香港高息股ETF(3070)累積回報(連同股息)如下:

1個月 | 3個月 | 6個月 | 年初至今 | 推出至今 |

|---|---|---|---|---|

3.12% | 7.69% | 14.59% | 14.59% | 88.23% |

恒生高息股30 指數ETF(3466)

恒生高息股30 指數ETF(3466)成份股相對分散。

按行業分布為23%房地產、19%工業、14.6%能源、9.7%金融、8%公用事業、7.7%非必需性消費、5.8%必需性消費、5%原材料%、4.3%科技及3%電訊。

恒生高息股30 指數ETF(3466)頭十大持倉佔比為41.04%,持股如下:

恒生高息股30 指數ETF(3466)頭十大持倉(點擊打開)

公司名稱 | 公司簡介 | 持倉佔比 |

|---|---|---|

中國宏橋 (1378 HK) | 全球最大鋁生產商之一,年產能約646萬噸,2024年總資產2291.6億元,Q1 2025純利63.57億元,增長46.5%。低成本及整合產業鏈確保領先地位。 | 4.97% |

中遠海控 (1919 HK) | 全球最大航運公司,擁有528艘集裝箱船,運力328萬TEU,覆蓋40國。國有背景及廣泛港口網絡鞏固其行業主導地位。 | 4.55% |

東方海外國際 (316 HK) | 全球領先航運公司,2024年收入107.02億美元,擁有59艘船,覆蓋70國。OCEAN聯盟成員,財務表現強勁。 | 4.41% |

裕元集團 (551 HK) | 全球最大運動鞋製造商,年產3億雙鞋,2024年收入81.8億美元。服務Nike、Adidas,全球供應鏈及數位化轉型領先。 | 4.28% |

VTECH HOLDINGS (303 HK) | 全球領先電子學習玩具及電話製造商,2024年收入21.77億美元,覆蓋19國。品牌影響力及創新能力確保市場領導。 | 4.26% |

建發國際集團 (1908 HK) | 中國房地產龍頭,2024年收入1561.69億元,純利223.72億元。多元化業務及母公司支持推動穩健發展。 | 3.83% |

遠東宏信 (3360 HK) | 多元化金融服務商,2025年市值35.46億港元。全球擴張及強治理結構增強競爭力。 | 3.81% |

希慎興業 (14 HK) | 香港物業龍頭,擁有450萬平方呎物業,核心資產位於銅鑼灣。戰略位置及可持續發展確保穩定租金收入。 | 3.77% |

恒隆地產 (101 HK) | 中港領先房企,擁有7個豪華商場,首家達SBTi淨零排放標準。可持續發展及優質物業組合具優勢。 | 3.61% |

深圳國際 (152 HK) | 深圳國際是香港紅籌公司,專注收費公路、物流、港口及環保業務,服務大灣區等地區,致力於成為智能運輸與物流領軍企業。 | 3.55% |

由於恒生高息股30 指數ETF(3466)推出僅三個月,未能提供相關回報表現。但參考恒生投資網站,其指數回測年度化回報如下:

1年 | 3年 | 5年 |

|---|---|---|

13.9% | 3.9% | 4.9% |

博時國新港股通央企紅利指數ETF(3437)

博時國新港股通央企紅利指數ETF(3437)成份股較集中於能源、工業及電訊行業。

按行業分布為42.35%能源、22.61%工業、20.28%通訊、4.68%金融、4.17%公共事業、3.78%必需性消費及0.56%原材料。

博時國新港股通央企紅利指數ETF(3437)頭十大持倉佔比為69.51%,持股如下:

博時國新港股通央企紅利指數ETF(3437)頭十大持倉

公司名稱 | 公司簡介 | 持倉佔比 |

|---|---|---|

中國石油股份 (0857.HK) | 中國最大石油天然氣企業,市值1.879兆港元,營收3990億元。國家支持,全產業鏈運營,主導能源市場。 | 10.72% |

中國移動 (0941.HK) | 全球最大移動運營商,市值1.89兆港元,營收5294億元。5G技術領先,多元化服務,主導中國電信市場。 | 10.58% |

中遠海控 (1919.HK) | 全球最大航運集團,擁有528艘船,運力328萬TEU。國有背景,廣泛港口網絡,一體化物流領先。 | 9.46% |

中國海洋石油 (0883.HK) | 中國最大海上石油企業,市值8944億港元。全球運營,產能強勁,行業領先地位穩固。 | 9.27% |

中國神華 (1088.HK) | 全球最大煤炭企業,市值7802億港元。煤電運一體化,產能強大,行業龍頭地位顯著。 | 8.17% |

中國石油化工股份 (0386.HK) | 中國最大石油化工企業,市值7046億港元,營收3.02兆元。全產業鏈運營,行業領先。 | 7.8% |

中國電信 (0728.HK) | 中國三大電信之一,市值7294億港元。移動、寬帶、數字化服務全面,行業競爭力強。 | 4.8% |

中國聯通 (0762.HK) | 中國三大電信之一,市值2791億港元。移動、寬帶、5G服務多元化,行業地位穩固。 | 3.61% |

中煤能源 (1898.HK) | 中國大型煤炭企業,市值1509億港元。煤炭、化工、設備多元化,行業領先地位。 | 2.65% |

招商銀行 (3968.HK) | 中國第六大商業銀行,市值1.3兆港元。全方位金融服務,科技創新,行業前列。 | 2.45% |

截至2025年6月30日,博時國新港股通央企紅利指數ETF(3437)累積回報(連同股息)如下:

1個月 | 3個月 | 6個月 | 年初至今 | 推出至今 |

|---|---|---|---|---|

1.76% | 7.60% | 6.54% | 1.75% | 1.75% |

富邦恒生滬深港(特選企業)高股息率ETF(3190)

富邦恒生滬深港(特選企業)高股息率ETF 成份股略為側重於金融服務,整體尚算分散。

按行業分布為49.59%金融服務、13.76%電訊、13.2%房地產、8.64%能源、4.39%工業、3.59%必需性消費、3.53%綜合企業、2.47%非必需性消費。

富邦恒生滬深港(特選企業)高股息率ETF 頭十大持倉佔比為41.95%,持股如下:

富邦恒生滬深港(特選企業)高股息率ETF 頭十大持倉

公司名稱 | 公司簡介 | 持倉佔比 |

香港電訊 (6823.HK) | 香港領先電訊商,市值750億港元,5G網絡覆蓋率達99%。優質服務、穩定股息(7%)及廣泛客戶基礎鞏固市場地位。 | 5.01% |

中信銀行 (0998.HK) | 中國主要銀行,總資產8.55兆人民幣,2024年淨利潤665億元。多元化金融服務及跨境業務能力增強競爭力。 | 4.42% |

中國人民保險 (1339.HK) | 中國最大保險集團,市值1650億港元,2024年保費收入6147億元。廣泛網絡及品牌實力確保行業領導地位。 | 4.39% |

農業銀行 (1288.HK) | 全球第二大銀行,總資產33.9兆人民幣,2024年淨利潤2693億元。鄉村金融及綠色金融領導地位突出。 | 4.33% |

新華保險 (1336.HK) | 中國領先壽險公司,市值950億港元,2024年保費收入1639億元。產品創新及渠道多元化確保競爭力。 | 4.19% |

民生銀行 (1988.HK) | 中國首家民營銀行,總資產7.2兆人民幣,2024年淨利潤358億元。科技金融及中小企業服務具優勢。 | 4.12% |

中國光大銀行 (6818.HK) | 中國主要銀行,總資產5.7兆人民幣,2024年淨利潤407億元。跨境金融及綠色金融創新領先市場。 | 3.91% |

領展房產基金 (0823.HK) | 亞洲最大房託,市值1350億港元,物業組合超150個。穩定租金收入及高股息率(6%)具吸引力。 | 3.83% |

中國銀河 (6881.HK) | 中國領先證券公司,市值600億港元,2024年淨利潤70億元。投行及資產管理業務推動市場影響力。 | 3.81% |

中銀香港 (2388.HK) | 香港主要銀行,總資產3.9兆港元,2024年淨利潤340億元。跨境金融及品牌信譽確保市場領導地位。 | 3.79% |

各香港高息ETF股息及累計回報比較

股息率最高為博時央企紅利ETF(3437),然而累計回報(包含股息回報)卻強差人意。

眾多ETF中只有富邦恒生滬深港(特選企業)高股息率ETF(3190)一年累計回報比盈富基金更高,相信是由於其持股高度集中於金融業、電訊業及房地產,而這三個行業正是過去一年港股市場升勢最為凌厲的行業。

Global X 恒生高股息率ETF (3110)與中國平安CSI香港高息股ETF(3070)回報緊隨其後,兩者持倉均有近半為金融股。但相信平安高息ETF 回報較Global X 高息ETF的原因是受到能源股拖累,其內包括中石油、中海油及中石化等近錄得雙位數跌幅。

各香港高息ETF股票行業分布及風險比較

Global X 高息ETF、平安高息ETF及富邦高息ETF持股均顯著集中於金融業,基於目前銀行股於目前港股市場派息率仍屬前列水平,因此非常合理。

但平安高息ETF及富邦高息ETF接近50%的比例,有可能過份曝光於單一行業,承受過多行業系統性風險。而且平安高息ETF持股次高為能源業,比例亦達到25%。加上基於指數限制持股公司為30間,而非其餘部份高息ETF的50間,即邦恒生滬深港持股高度集中於金融及能源業,可能使股價容易受到單一事件引致大幅波動。

博時央企ETF亦面對高度集中持股於能源業的特徵,近43%持股為能源業,而工業及電訊共佔42.89%持倉。能源股跟工業股往往股價關聯性高,當能源股面對例如油價下跌或預期經濟衰退時,工業股亦難逃下跌,因此43%能源業及22.61%工業,面臨的系統性風險值得投資者思考。

2022年7月,中國內地多個省市出現爛尾樓,令不少業主決定「停貸斷供」。14日多間內銀公佈所涉及金額,瑞銀估計銀行業全年純利將減少13%。15日內銀股普遍大幅下跌。

下圖可見,在大市小波幅震盪其間,持股集中於金融業的平安高息ETF下跌幅度達到-1.97%,明顯比其他ETF更高。

2024年9月7日,美國就業數據疲軟加深投資者對經濟全球前景的擔憂,原油價格一周累跌約8%,能源股普遍下跌。持股集中於能源股的博時央企ETF其後下跌超過8%,遠超其他ETF。

然而,過去一年金融股普遍大升, 富邦高息ETF頭十大持倉中的金融股升勢強勁,如中國人民保險集團+126.25%、新華保險+191.44%、中國銀河+161.32%。加權計算下頭十大持股為其貢獻38.23%升幅,個股平均升幅為91.28%,遠超其他高息ETF。因此持有公司數量少並集中於個別行業是一把雙刃劍,投資者應小心留意。

各香港高息ETF股票十大持倉對整體ETF影響

平安高息ETF 十大持倉佔比高達74.74%,過往一年十大持倉加權變化幾乎等同於該ETF整體累計回報,意味整體ETF表現高度受到十大持倉影響。博時十大持倉佔比亦高達69.51%,與平安高息ETF 面對同樣風險。

Global X 高息ETF十大持倉佔比僅30.42%,為所有高息ETF中最低,但累計回報仍然十分亮麗。十大持倉加權變化7.2959%,遠低於整體ETF累計回報26.71%,意味十大持倉對ETF整體表現影響低。

富邦高息ETF 十大持倉雖只佔42.03%,但細看十中有八均為金融公司,加上整體行業分布有近50%為金融業。在金融股帶領的升市,十大持倉下進貢38.2386%升幅,比ETF累計回報更高,即大部份升幅均源於金融股,在持股多元化方面值得投資者思考。

十大持倉總佔比 | 十大持倉佔比中位數 | 平均一年股價變化 | 持倉加權變化 | |

|---|---|---|---|---|

Global X 恒生高股息率ETF(3110) | 30.42% | 3.06% | 23% | 7.2959% |

中國平安CSI香港高息股ETF(3070) | 73.74% | 7.27% | 21.52% | 20.2863% |

恒生高息股30 指數ETF(3466) | 41.04% | 4.05% | 22.84% | 9.4871% |

博時國新港股通央企紅利指數ETF(3437) | 69.51% | 7.99% | 8.79% | 1.6639% |

富邦恒生滬深港(特選企業)高股息率ETF(3190) | 42.03% | 4.23% | 91.28% | 38.2386% |

各香港高息ETF歷年回報

ETF | YTD回報 | 一年回報 | 五年回報 |

|---|---|---|---|

Global X 恒生高股息率ETF (3110) | 24.08% | 29.30% | 17.51% |

中國平安CSI香港高息股ETF(3070) | 20.78% | 20.00% | 50.98% |

博時國新港股通央企紅利指數ETF(3437) | 6.54% | 1.75% | / |

富邦恒生滬深港(特選企業)高股息率ETF(3190) | 24.92% | 35.14% | / |

盈富基金(SEHK: 2800) | 24.47% | 33.80% | -6.53% |

以盈富基金(追蹤恒生指數ETF)作為基準,Global X 恒生高股息率ETF (3110)大部份年份回報均優於基準。由2015年至2024年十年間,Global X高息ETF 共有8年回報優於基準(80%)。

中國平安CSI香港高息股ETF(3070)由2015年至2025年十年間,則有5年回報優於基準(50%)。

ETF | 2015年 | 2016年 | 2017年 | 2018年 | 2019年 | 2020年 | 2021年 | 2022年 | 2023年 | 2024年 |

|---|---|---|---|---|---|---|---|---|---|---|

Global X 恒生高股息率ETF (3110) | -0.01% | 3.70% | 40.53% | -5.87% | 9.38% | -6.96% | 7.09% | -7.28% | -3.29% | 31.36% |

中國平安CSI香港高息股ETF(3070) | -4.6% | -1.22% | 48.42% | -11.17% | 2.55% | -15.52% | -2.74% | -4.34% | 6.69% | 30.65% |

富邦恒生滬深港(特選企業)高股息率ETF(3190) | / | / | / | / | / | / | / | / | 12.10% | 25% |

盈富基金(SEHK: 2800) | -4.10% | 3.70% | 40.50% | -10.40% | 12.70% | -0.50% | -11.90% | -11.90% | -10.40% | 22% |

歸功於高息ETF持股普遍具有較低波動性、業務穩定、體量大等因素,面對港股整體市場下跌時,3110 及 3070 均表現出抗跌能力高於大市表現(盈富基金)。

特別在2021年,盈富基金當年回報為-11.9%,而 3110 則錄得正回報7.09%。其後2022年及2023年面對熊市,下跌幅度均低於基準。3070 亦表現與 3110 相似的特徵。

Global X 高息ETF近五年股價上升17.51%;平安高息ETF近五年股價上升50.98%;盈富基金近五股價下跌6.53%。

值得留意在2020年基準回報比 3110 及 3070 高出不少,原因收息ETF大多剔除科技類股票,而2020年恒生科技指數錄得78.7%升幅,因此收息ETF未能享受相關升幅。

香港高息ETF技術指標參考

由於大部份高息ETF面世時間較短,技術指標並無太大參考性。因此只能以Global X 高息ETF及平安高息ETF 作為例子,觀察高息ETF對比基準指數的表現。

Alpha衡量投資組合或資產相對於基準指數的超額回報,反映管理人的選股或擇時能力。

Beta表示資產相對於市場整體的波動性,Beta=1意味著與市場同步波動。

Sharpe ratio評估風險調整後的回報

標準差衡量資產回報率的波動性,數值越大,回報越不穩定。

以下數字取自Morningstar,數據截至2025年11月3日,只供參考,未經獨立核實。

ETF(五年指標) | Alpha | Beta | Sharpe ratio | 標準差 |

|---|---|---|---|---|

Global X 恒生高股息率ETF (3110) | 8.15 | 0.69 | 0.59 | 19.92 |

中國平安CSI香港高息股ETF(3070) | 13.42 | 0.49 | 0.93 | 17.17 |

盈富基金(2800) | -0.12 | 0.99 | 0.21 | 24.01 |

Global X 高息ETF Alpha 為8.15,意味五年來平均每年回報高於基準指數7.79%;而平安高息ETF Alpla 更高達13.14,即五年來平均每年回報高於基準指數13.42%。

Global X 高息ETF及平安高息ETF 的Beta均低於1,意味波動低於基準指數。而平安高息ETF Beta低於Global X 高息ETF,同時Alpha更高,可以理解為平安高息ETF 波動更低,賺取的超額回報更多。

平安高息ETF Sharpe Ratio比Global X 高息ETF高,意味承受每一單位風險下,平安高息ETF可獲得更高收益。同時其標準差亦較3110低,意味波動性較低,再次指向Alpla較高且Beta較低平安高息ETF長期相對較優的統計理論。

香港高息ETF面對系統性風險時表現

2025年4月2日中美關稅戰

美國總統特朗普宣布「解放日」對等關稅,在原有的20%關稅稅率基礎上,對中國商品額外加徵34%的關稅,使中國商品的總關稅達到54%。其後中美雙方就關稅互相升級,最終美國對中國關稅達145%;中國對美國關稅達125%。

恒生指數大幅下跌13.35%,各高息ETF亦跟跌約10%。面對系統性風險時,高息ETF下跌無可避免,但往往高息ETF持有的股票均為Beta少於1,且標準差低於基準指數,例如各高息ETF中科技股和非必需性消費品行業的佔比極低甚至沒有持股,而這些行業非常受關稅戰影響,因此全部高息ETF下跌幅度均低於恒生指數。

其後恒生指數觸底反彈,但各高息ETF表現明顯較為遜色,而博時央企紅利ETF 受能源股拖累,更明顯落後大市。各高息ETF以富邦高息ETF表現最為亮麗,公司數量並持股集中是其一大優勢。

2025年5月29日美國聯邦上訴法院恢復關稅

美國國際貿易法院指總統引用《國際緊急經濟權力法》徵收對等關稅超越權限,下令立即停止徵收關稅。其後特朗普政府上訴,並獲美國聯邦巡迴上訴法院暫停下級法院的裁決及恢復關稅,等候處理上訴。

5月30日恒生指數下跌2%,大部份高息ETF表現貼緊恒生指數,唯獨恒生高息30 ETF跌幅明顯高於其他ETF。

總括而言,高息ETF 的持股往往為業務穩定且波動率較低的公司,在面對系統性風險時,往往能提供較優的股價表現。甚或在股市低迷轉而開始復甦時,因高息ETF集中於某特定行業,升幅比基準指數更強,3190 富邦高息ETF的表現可見一斑。

香港高息ETF 特點及優勢

Global X 恒生高股息率ETF (3110)

Global X 高息ETF 持有50間高派息率公司股票,較部份ETF持有僅30隻且高度集中特定行業多元化。雖然近40%持股為金融業,但其餘持倉相對其他高息ETF 行業分布較為分散。而且十大持倉佔比為所有ETF中最低,持倉中個股對整體ETF影響較低,能有效提升面對非系統性風險的表現。

Global X 高息ETF 推出時間較長,從技術指標上可見,長期而言超額收益較基準高出不少,且波動率亦較基準低。過往十年有八年回報比基準高,加上高派息率的確適合長期持有。

中國平安CSI香港高息股ETF(3070)

平安高息ETF 僅持有30間公司股票,且集中於金融及能源,十大持倉佔比已達73.7%,可能過份曝光於行業風險及個股的非系統性風險。

相比其他同樣以金融股為核心的高息ETF,平安高息ETF 配置較多於能源行業,受能源行業表現拖累,使其在最近升市中略為遜色。然而回望2023年,能源板塊普遍錄得上幅,而金融業表現平平,因此2023年平安高息ETF 遠超Global X 高息ETF及基準。

平安高息ETF 五年技術指標中,Alpha比Global X 高息ETF高、Beta較低及Sharpe Ratio較高,在指標上平安高息ETF 承受對等風險下能獲得更高收益。

博時國新港股通央企紅利指數ETF(3437)

博時央企紅利ETF 派息率為所有高息ETF中最高,但回報率實在強差人意。實際上與其持股集中於能源業有關,即使業務穩定及派息率高,但無法掩飾能源業公司股價長期向下跌的事實。

博時央企紅利ETF 高度集中於能源及工業行業,雖然共持有50間公司股票,但十大持倉已佔69.51%。過去一年十大持倉加權變化為1.66%,而ETF累計回報亦僅為1.75%,可見實際上十大持倉對ETF整體表現影響極大。

富邦恒生滬深港(特選企業)高股息率ETF(3190)

值得留意,富邦高息ETF 是唯一一隻持有A股的高息ETF,持股中包括格力電器及大秦鐵路。富邦高息ETF 在眾多高息ETF中獲得最高一年累計回報,並超越同期盈富基金表現。在2023年及2024年亦表現勝於基準。其十大持股亦是少數全部錄得正回報,加權變化亦為所有高息ETF之冠,過去一年共貢獻38.23%升幅,比ETF整體回報更高。

然而富邦高息ETF 同樣持股近半集中於金融業,其次為13.76%於電訊業。查看其十大持股中貢獻最多升幅的股票為金融業的中國人民保險集團、新華保險、民生銀行等,全部均錄得亮麗回報。然而投資者需要考慮,過度集中於特定行業在市況逆轉時的表現。